Subdirector de la Maestría en Economía y Ciencias Políticas en ESEADE.

En un marco de necesaria desregulación de precios, se pone en duda el cumplimiento de las metas e incluso la naturaleza monetaria de la inflación.

Cuando el árbol se cae, es fácil hacer leña.

Y cuando el Banco Central no cumple con las metas de inflación, es fácil sugerir que nunca lo hará.

Habiendo incumplido su meta para 2017, y mirando lo que está por venir, parecería haber motivos para pensar que en 2018 el BCRA estará en falta nuevamente con sus propios objetivos.

Uno de esos motivos es el futuro ajuste de precios controlados.

Recientemente, un analista en Twitter sostenía irónicamente:

Meta de inflación 12%

-Electricidad +70%

-Rentas +75%

-Transporte aumentos todos los meses

-Gas 45%

-Aguas 40%

Todavía no sabemos, paritarias, prepagas, colegios, combustibles, etc

No me estaría cerrando el excel con el 12%

Esto puede sonar bien, pero si de 5 o 10 precios regulados dependiera la inflación, habría que explicar por qué durante el gobierno anterior los precios congelados no hicieron nada por detenerla. O, más aún, por qué en Venezuela, con “Ley de Precios y Costos Justos”, la inflación es la más alta del mundo.

Algunos datos:

a) Entre diciembre del año 2000 y noviembre del 2007 el boleto mínimo de colectivo se mantuvo fijo en $ 0,75.

b) Entre diciembre de 2003 y agosto de 2007, el litro de nafta súper trepó solo 4,8%.

Ahora bien, la inflación acumulada en el primer período mencionado fue de 136,5% y en el segundo, de 55,3%.

¿Le habrá “cerrado el Excel” a Buteler en dicha ocasión?

Es evidente que los precios controlados no combaten la inflación. A la inversa, debería ser evidente también que liberar precios no la genera.

Curiosamente, el economista Martín Tetaz sostiene lo contrario. De hecho, producto de los tarifazos pone en cuestionamiento que la inflación sea un fenómeno monetario:

Es evidente que los tarifazos generan inflación por sí mismos, pero también porque al subir costos de producción y comercialización, empujan en su tránsito a la góndola los precios de los bienes y servicios.

La cuestión está planteada. Para muchos, la liberación de precios regulados aumenta la inflación y refleja su naturaleza no monetaria.

Por lo tanto, no solo hacen imposible cumplir las metas, sino que exigen utilizar más herramientas (¿volver a los controles?) además de la política monetaria.

A continuación, indagamos un poco en estas cuestiones.

La inflación, sí, es siempre un fenómeno monetario

Correctamente definida, la inflación es el aumento de la oferta monetaria en exceso de su demanda. Cuando esto sucede, y como el dinero es un bien más de la economía, la utilidad marginal del dinero cae.

Por lo tanto, su poder adquisitivo desciende de manera sistemática y la consecuencia suele ser “el aumento generalizado y sostenido de los precios”, la definición más ampliamente difundida de qué es la inflación.

Dada esta definición, ¿cómo es posible que –por ejemplo- el aumento de la tarifa de luz “genere” inflación?

¿El aumento de la tarifa incrementó la oferta de pesos? ¿Redujo la demanda de los mismos? ¿Subió todos los precios de la economía? La respuesta es negativa en todos los casos.

Los aumentos de precios regulados que estamos observando en estos últimos años son la consecuencia inevitable de haber controlado precios en el pasado.

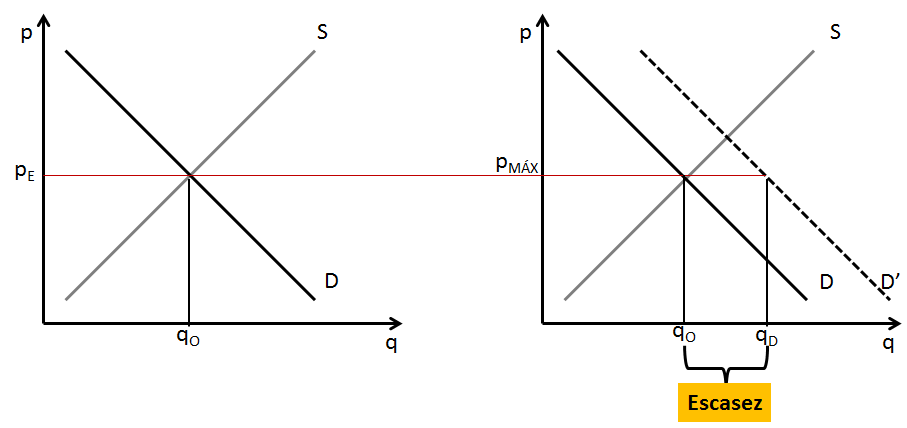

Imagen 1. Control de precios, inflación y escasez.

A la izquierda, el mercado en equilibrio. A la derecha, la curva de demanda se desplaza a la derecha, pero al precio controlado hay escasez.

Veamos, los precios de mercado se establecen por la interacción de la oferta y la demanda. En el precio de equilibrio, las cantidades ofrecidas son iguales a las demandadas y no “sobra” ni “falta” nada de producto. Esa es la situación del gráfico de la izquierda.

Ahora suponemos que en dicho “precio de equilibrio” el gobierno establece un precio máximo para que, en el futuro, éste se mantenga sin cambios (línea roja).

Si en un momento posterior, el gobierno generó inflación, entonces lo que vamos a ver es un desplazamiento de la curva de demanda a la derecha. La utilidad marginal del dinero es decreciente, así que si tengo más pesos en el bolsillo, “me los saco de encima” demandando más bienes.

Finalmente, con una curva de oferta que no se mueve, el precio debería subir, pero el control de precios lo mantiene sin cambios.

En el gráfico de la derecha se ve que la consecuencia inevitable de esta práctica es la escasez, dada porque las cantidades demandadas son mayores a las ofrecidas. El mercado está en desequilibrio.

¿Qué pasa entonces cuando se elimina el Precio Máximo? El mercado va a buscar su nuevo equilibrio a un precio mayor.

Esto, no obstante, de ninguna manera puede decirse que genere inflación. Los motivos son dos.

Por un lado, porque se trata de *un* aumento, de *un* precio, de *una* sola vez. Es decir, si usamos la definición más común de inflación (aumento generalizado y sostenido de los precios), el aumento del pan de una vez y para siempre claramente no es inflación. Si luego del aumento tenemos un mercado monetario en equilibrio (no sobra ni falta dinero), entonces lo que hubo fue un salto discreto en el precio del pan.

No hubo “inflación”.

En segundo lugar, y yendo más fundamentalmente al punto de si la inflación es –o no- un fenómeno monetario, la liberación del precio no generó inflación, sino que simplemente la reconoció.

De no haber habido un aumento excesivo de la cantidad de dinero, la curva de demanda de pan no se hubiera movido hacia la derecha. De no haberse movido la curva hacia la derecha, no habría habido necesidad 1) de controlar el precio; 2) liberarlo después.

Es decir, al eliminar el control lo único que se hace es permitir que la caída del poder de compra de la moneda (hecho previo) se refleje en el precio del kilo de pan o el bien controlado bajo análisis.

Tarifazos, IPC y la meta del 12%

Dicho todo lo anterior, tenemos que bajar a la realidad actual.

Es que si bien técnicamente no es correcto afirmar que el aumento de una tarifa (de gas, por ejemplo) genera inflación, tal vez el debate más relevante para la coyuntura es si genera un aumento del Índice de Precios al Consumidor

Este índice es:

a) El indicador con que se mide la inflación (no la inflación misma).

b) El indicador que el Banco Central tiene como objetivo de su política monetaria.

En este sentido: ¿si aumentan las tarifas, aumenta el IPC , dando lugar a un mayor registro de inflación y a un menor cumplimiento de las metas?

A priori uno podría argumentar que no. El aumento de la tarifa hace que suba el gas, pero si no hay más dinero dando vueltas, el consumidor deberá restringir las compras de otros bienes y servicios. En dicha situación, el aumento del precio del gas se ve compensada por la baja de precio de otros bienes y servicios y el IPC no sube.

A corto plazo, igualmente, esto no es lo que sucede. En economía los ajustes de precios llevan tiempo (salvo los que decreta el gobierno, claro), por lo que es probable que el aumento de un precio no se vea compensado por la baja de otro.

Es así que los aumentos de precios regulados sí tendrán algún impacto en los indicadores que miden la inflación y sí afectarán la política monetaria.

Sin ir más lejos, en su comunicado del 24 de octubre, el BCRA sostuvo:

“…se conoció ayer un aumento en el precio de los combustibles superior al esperado, lo cual requiere que la autoridad monetaria induzca al resto de los precios a aumentar a un ritmo menor para compensar dicho efecto.”

El caso Checo y el IPC Núcleo

A fines de la década del ’90 y principios de los 2000, República Checa introdujo un sistema de metas de inflación. De acuerdo con Šmídková (2008), el sistema fue exitoso, ya que antes de su introducción (1993-97), la inflación promedio había sido 11,5% anual, mientras que de 1998 a 2008 la misma se redujo a 2,9%.

Sin embargo, en una primera instancia el país también tuvo que lidiar con la desregulación de los precios controlados.

Enfrentado a dicha situación el Banco Central decidió ponerse como objetivo, al menos durante los primeros años, la inflación “neta”, en lugar de la inflación general:

El CNB introdujo las MI anunciando dos objetivos, ambos especificados en términos de la “inflación neta”. El objetivo a un año vista buscaba ayudar a anclar las expectativas en el corto plazo, mientras que el de tres años, más bajo que el anterior, buscaba lanzar un período de desinflación. La inflación neta se eligió para evitar que la toma de decisiones de la política monetaria se viera influenciada por la desregulación y los cambios impositivos que fueron parte del proceso de transición.

La inflación neta en República Checa representa los movimientos de los precios no regulados, ajustados por el efecto de los impuestos indirectos y la eliminación de los subsidios (CNB, 1998).

En Argentina tenemos algo similar, que es la inflación núcleo. De acuerdo con el INDEC, el IPC Núcleo representa el 69,9% de la canasta total, e incluye todos los bienes que no tienen comportamiento estacional (frutas, verduras, transporte por turismo, etc.), y que no están sujetos a regulación ni tienen alto componente impositivo (combustibles para la vivienda, electricidad, agua y servicios sanitarios, sistemas de salud y servicios auxiliares, transporte público de pasajeros, etc.).

¿Qué pasaría si el BCRA tomara el IPC Núcleo como referencia, como hizo República Checa en los primeros años de su Inflation Targeting?

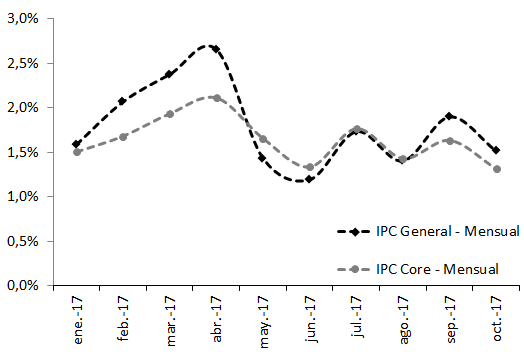

Gráfico 1. IPC Núcleo e IPC General. (Variación mensual ene-oct 2017)

Fuente: Iván Carrino en base a INDEC

Lo que podemos ver en el gráfico es que no hay grandes diferencias entre la inflación Núcleo y la General. Si bien la primera es menos volátil, y en el acumulado del período está 1,7 puntos más abajo (19,35% vs. 17,62%), sigue estando fuera del rango objetivo del BCRA.

Esto indica que la política monetaria no solo incumplió sus metas tal como las tiene establecidas. Sino que si –dado el escenario de necesaria desregulación de precios- se hubiese impuesto una meta en términos de IPC Núcleo, tampoco habría sido exitosa.

¿Qué hacemos ahora?

La inflación es un fenómeno monetario. Cuando sobre dinero, su poder de compra cae y los controles de precios no pueden evitar que esto suceda.

Cuando se eliminan los controles, los precios saltan de una sola vez, lo que no genera inflación, pero sí tiene un efecto a corto plazo sobre los índices con los cuales la medimos.

En su esquema de Metas de Inflación, el BCRA se fijó como objetivo el IPC General de más amplia difusión nacional. En un contexto de necesaria desregulación de precios, eso implica un problema para el cumplimiento de las metas.

Este escenario podría haberlo hecho elegir como objetivo la inflación Núcleo, que busca excluir el efecto de la regulación o desregulación de algunos precios de la canasta de consumo. Sin embargo, como vimos, no habría habido grandes diferencias.

En adelante, entonces, el BCRA tendrá que mantener una política monetaria “dura”, que busque contrarrestar el fuerte aumento de los precios regulados, generando aumentos muy inferiores del resto de los precios de la canasta.

Solo así podrá hacer que, a pesar de los tarifazos, el objetivo de inflación se cumpla en 2018. No será una tarea sencilla.