Iván Carrino

Subdirector de la Maestría en Economía y Ciencias Políticas en ESEADE.

¿Cuánto pesa el incumplimiento de la meta por parte del BCRA? ¿Errará en 2018 por segunda vez?

Es muy famoso el cuento de “Juanito y el lobo”.

Juanito debía cuidar a las ovejas y advertirle a la comunidad de pastores si se acercaba el lobo feroz que las depredaba.

Ahora en diversos raptos de humor, Juanito daba la alerta, desesperando a todos los vecinos, que acudían como locos a ver qué pasaba, para enterarse que todo había sido un invento.

Hasta el día que el lobo vino, Juanito dio la alerta y nadie lo escuchó.

Moraleja: la credibilidad es importante, y no se la debe echar por la borda advirtiendo de algo que, en la práctica, no ocurre.

Credibilidad, demanda de dinero e inflación

Algo similar pasa con los Bancos Centrales. En sistemas de Metas de Inflación (MI), establecen objetivos para el aumento de los precios. Sin embargo, si no cumplen con ese objetivo, pierden credibilidad.

Esto no es gratis. Si la autoridad monetaria no tiene credibilidad, entonces posteriores anuncios no serán tenidos en cuenta y oferta y demanda de dinero no se equilibrarán en la inflación buscada.

Por ejemplo, si el Banco Central en que sí confío me dice que va a haber una inflación de 10%, entonces voy a demandar dinero consistente con ese nivel.

Por el contrario, si me dice que va a ser 10%, pero no confío en él, entonces demandaré menos dinero, haciendo que ese nivel no se cumpla. Recordemos que la inflación es el exceso de oferta de dinero por sobre su demanda, así que ambos componentes importan.

En Argentina ya tenemos un año de MI y sabemos que no se van a cumplir. Sturzenegger fijó un 17% anual de máxima y terminaremos 2017 en 23% aproximadamente.

El año que viene, el techo de la meta es 12%, pero las expectativas del mercado marcan 16,0%.

Como dijo el mismo Sturzenegger, el BCRA enfrenta un “gap de credibilidad”.

Ahora bien, ¿cuán importante es el error de cálculo del Banco Central? ¿Cuánto le resta en términos de credibilidad? ¿Puede hacer algo para recuperarla y lograr la meta de 2018?

De acuerdo con Petursson (2007):

Uno podría argumentar que la medida apropiada para medir el éxito de las metas de inflación es la frecuencia con la cual se cumple el objetivo establecido. Ahora (…) mirar solo el éxito en alcanzar la meta es un enfoque demasiado pequeño (…)

El propósito principal de un sistema MI es proporcionar un ancla creíble para la política monetaria en el mediano plazo. Por eso es que es mejor medir el éxito del esquema mirando cuán exitoso fue el Banco Central en bajar la inflación a niveles que se correspondan con la estabilidad de precios, manteniéndose cerca de esos niveles.

A continuación, miramos algunos casos de Bancos Centrales que incumplieron sus metas, con diferentes efectos sobre la credibilidad y la inflación.

La pionera Nueva Zelanda

El primer país en el mundo que adoptó oficialmente un sistema de MI fue Nueva Zelanda. Desde ese entonces, muchos se han sumado al “equipo” copiando la política monetaria en sus respectivos países.

Debido a que la inflación allí se ha mantenido por los últimos 10 años en un promedio de 2%, nadie cuestiona que la política monetaria neozelandesa efectivamente funcione.

Sin embargo, al mirar los números, vemos que no fueron pocas las oportunidades en que el Banco Central Neozelandés estuvo lejos de la meta.

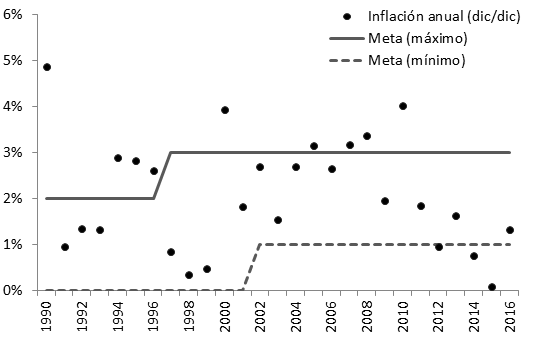

Gráfico 1. Metas de inflación y variación anual del IPC en diciembre de cada año en Nueva Zelanda.

Fuente: Iván Carrino en base a FMI y Policy Targets Agreement, RBNZ.

En concreto, entre 1990 y 2016, en 9 ocasiones el Banco Central no cumplió con su meta de inflación, ya que la variación de los precios superó el objetivo. Obviamente, la cantidad de casos en que la meta sí se cumplió es superior, aunque en tres oportunidades los precios variaron por debajo del mínimo establecido por la autoridad monetaria.

Visto así, el incumplimiento puntual de la meta no pondría en juego la reputación o la efectividad del sistema de MI para reducir y mantener baja la variación de los precios.

No obstante, debe aclararse que en el caso neozelandés, la meta no parece estar establecida solamente mirando la inflación anual en diciembre, sino de manera más amplia.

De los “Acuerdos de Objetivos de Política”, de hecho, se desprende que:

…el objetivo de será mantener los resultados de la inflación del IPC futuro entre 1% y 3% en promedio a mediano plazo.

El caso de Turquía

A principios de 2001 una crisis financiera hizo que Turquía abandonara su sistema de tipo de cambio semifijo y se dispusiera a adoptar MI. En dicho momento, los precios subían a una velocidad descontrolada (casi 70% para fin de año), por lo que decidieron ir hacia este sistema en forma gradual.

Este camino gradual incluyó que, en un primer momento, el Banco Central de Turquía adoptara un esquema de metas para el aumento de la cantidad de dinero, que para 2002 se fijó en 40%, de acuerdo a lo que se esperaba que creciera el PBI nominal.

Al mismo tiempo, se fijó una meta de inflación de 35% que “complementaría” el “monetary targeting” (Şahinbeyoğlu, 2008). Este cambio fue acompañado de una modificación en la Carta Orgánica del Banco Central, y de un compromiso por parte del gobierno de mantener metas de superávit fiscal (de 5,5% del PBI para 2001 –que cumplió- y 6,5% del PBI para 2002 –que no cumplió-).

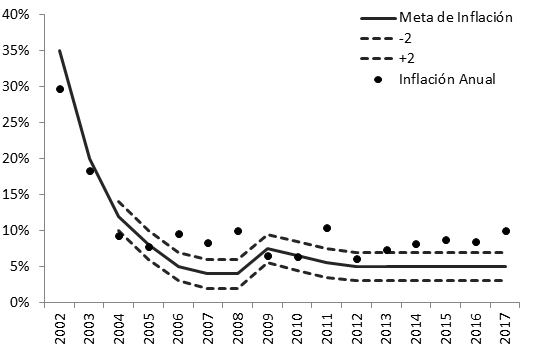

Gráfico 2. Metas de inflación y variación anual del IPC en Turquía.

Fuente: Iván Carrino en base a FMI y Türkiye Cumhuriyet Merkez Bankası

El programa desinflacionario tuvo éxito. La inflación en el primer año estuvo por debajo de la meta, y también en el segundo y tercero. Sin embargo, el esquema puro de Metas de Inflación se lanzó recién en 2006, año a partir del cual los objetivos del Banco Central comienzan a incumplirse.

A partir de entonces, e incluyendo la proyección del FMI para este año, son 9 los años de incumplimiento. Nada bien.

Ahora las diferencias entre la inflación registrada y la targeteada es de 2,2 puntos cuando esta superó el techo. Sin dudas el Banco Central de Turquía debería ponerse más firme para cumplir las metas que él mismo se impone, pero también debe destacarse que la inflación no está descontrolada y que no se ha vuelto en absoluto a los niveles elevados del pasado.

Ganando credibilidad en Brasil

En Brasil las MI se adoptaron en 1999, después del abandono del tipo de cambio fijo.

De acuerdo con Bevilaqua, Mesquita y Minella (2008):

…la credibilidad no ha sido perfecta, dado que las expectativas de inflación han tendido a sobrereaccionar a los eventos presentes en muchas oportunidades (…) De aquí que el BCB a menudo haya tenido que actuar para evitar que los eventos del corto plazo afecten las perspectivas del mediano.

Gráfico 3. Metas de inflación en Brasil e inflación anual.

Fuente: Iván Carrino en base a FMI y BCB.

Tras dos años de inflación a la baja y cumplimiento de las metas, el BCB reducía sus targets pero una nueva caída de real (suba del dólar) impactó en los precios y las expectativas. Entre octubre de 2002 y marzo de 2003 la inflación promedió 1,9% mensual, lo que anualizado daba 25,3%.

En ese período, el Banco Central decidió subir la tasa de interés desde 18% a 26,5%, logrando quebrar las expectativas y encauzarlas para los años siguientes.

En 2002 la meta se incumplió por 10 puntos y al año siguiente se subió de 3,5% a 8,5%.

A partir de entonces, tanto la meta como la inflación observada comenzaron a bajar. Desde 2004 que la inflación siempre se ubica en el techo de la meta, o unas décimas por encima. La única excepción es 2015, donde los precios saltaron producto de la devaluación, pero luego la inflación volvió a su “normalidad”.

Los incumplimientos de la meta de inflación en Brasil le exigieron a su Banco Central tomar medidas para ganar credibilidad. Pero a partir de los datos podemos ver que, después de hacerlo, la inflación fue convergiendo a los objetivos de la autoridad monetaria.

Volvemos a Reconquista

La medida por excelencia para medir el éxito de un sistema MI es la cantidad de veces que las metas se cumplen. Sin embargo, en una mirada más amplia, el éxito puede medirse en términos de cuánto logró el Banco Central reducir la inflación.

En Argentina, la variación anual de precios pasó de 41% (IPCBA- Dic’15), a 23% (IPC-INDEC estimado) y volverá a caer a 16,0% en 2018 (REM-BCRA Octubre). Es decir, si el REM es un buen pronosticador del futuro, la inflación habrá bajado 25 puntos en dos años.

¿Ahora por qué no podría bajar aún más?

Para atacar el “gap de credibilidad” que mencionamos al principio, el BCRA dispuso:

1) Subir la tasa de interés de referencia en 250 puntos básicos entre el 25 de octubre y el 8 de noviembre.

2) Sturzenegger anunció que aminorará el ritmo de compra de reservas internacionales, reduciendo uno de los elementos principales que hacen que hoy la oferta monetaria crezca.

En conclusión, el incumplimiento de la meta 2017 y el potencial incumplimiento 2018 le metieron presión al BCRA para tomar medidas que generen mayor credibilidad y equilibrio monetario.

En la medida que estas sean suficientes, podemos pensar en una inflación menor de la proyectada hoy y más cercana a los objetivos plateados.